1994年第14期

1994年07月31日出版

颁布《广东省对农业特产收入征收

农业税实施办法》的通知

粤府[1994]83号

各市、县、自治县人民政府,省府直属有关单位:

现将《广东省对农业特产收入征收农业税实施办法》发给你们,请认真贯彻执行。

为了保持政策的连续性和实行公平税负,我省过去对农林特产税的有关减免政策,现重新予以明确:省人民政府《关于严格执行木材税费政策切实减轻林农负担的通知》(粤府[1990]111号),省财政厅《关于缓征原木(苗木)农林特产税的执行时间和期限的通知》(粤财农税[1991]13号)有关缓征林农原木(苗木)农林特产税的规定,省人民政府《关于加快石灰岩地区脱贫问题的通知》(粤府[1990]112号)有关缓征石灰岩地区农林特产税的规定,省委办公厅、省人民政府办公厅《关于印发〈华侨农场工作会议纪要〉的通知》(粤办发[1990]7号)和省财政厅《关于国营华侨农场征免农林特产税问题的通知》(粤财农税[1990]64号)有关14个享受亏损补贴的华侨农场免征农林特产税的规定,省人民政府办公厅《印发关于角七届人大五次会议第2、4号议案办理情况报告的通知》(粤府办[1993]17号)有关对围垦企业缓征农林特产税的规定,继续执行至减免期限止。收购单位原征收产品税的产品,有省人民政府文件规定的,继续执行到批准减免期限止,同时报财政机关查验。

农业特产税的征收管理工作,政策性强,涉及面广,工作量大,各级人民政府和有关部门要积极支持财政机关依法征税。要切实搞好政策、法规的宣传工作,做好税源调查核实,及时掌握税源变化情况,建立健全纳税的申报、减免审批制度,改进和完善征管办法.切实加强征收管攻,保证税款及时征收入库。

广东省人民政府

一九九四年七月十五日

广东省对农业特产

收入征收农业税实施办法

第一条 为了合理调节农林牧渔各业生产收入,公平税负,促进农业生产全面发展,根据《国务院关于对农业特产收入征收农业税的规定》及财政部的有关规定,结合我省实际情况,制定本实施办法。

第二条 所有从事农业特产品生产的集体经济组织、合作经济组织、企业(包括外商投资企业、外国企业)、事业单位、部队、学校、团体、寺庙等以及经营承包户和其他个人(不含生产烟叶、牲畜产品的单位和个人)为农业特产农业税(以下简称农业特产税)的纳税义务人(以下简称纳税人),应按本办法缴纳生产环节农业特产税。

收购烟叶、毛茶、银耳、桂皮、木本油料、黑木耳、贵重食品、水产品、原木、原竹、生漆、天然树脂(不含天然橡胶)、牲畜产品的单位和个人,应按照收购金额和规定的税率缴纳收购环节农业特产税。

对收购应税产品的单位和个人,经县(市)人民政府确定为农业特产税扣缴义务人的,应从收购所支付的金额中代扣、代缴农业特产税。

非代征、代扣代缴税款的单位和个人,收购在生产环节应税未税农业特产品的,视同农业特产税的纳税义务人,应照章缴纳农业特产税。

第三条 对下列农业特产品收入征收农业特产税:

(一)烟叶收入,包括晾晒烟、烤烟收入;

(二)园艺收入,包括水果、干果、毛茶、蚕茧、药材、果用瓜、花卉、经济林苗木等园艺收入;

(三)水产收入,包括水生植物、滩涂养殖、海淡水养殖及捕捞品收入;

(四)林木收入,包括原木、原竹、生漆、天然橡胶、天然树脂、木本油料等林木收入;

(五)牲畜收入,包括牛皮、猪皮、兔毛等牲畜收入;

(六)食用菌收入,包括黑木耳、银耳、香菇、蘑菇等食用菌收入;

(七)贵重食品收入,包括海参、鲍鱼、干贝、燕窝、鱼唇、鱼翅、鱼胶等贵重食品收入;

(八)省人民政府授权省财政厅批准征收的农业特产税的其他农业特产品收入。

以上农业特产品收入是指初级产品,包括为保鲜、防腐进行初级加工、简单加工的产品收入。

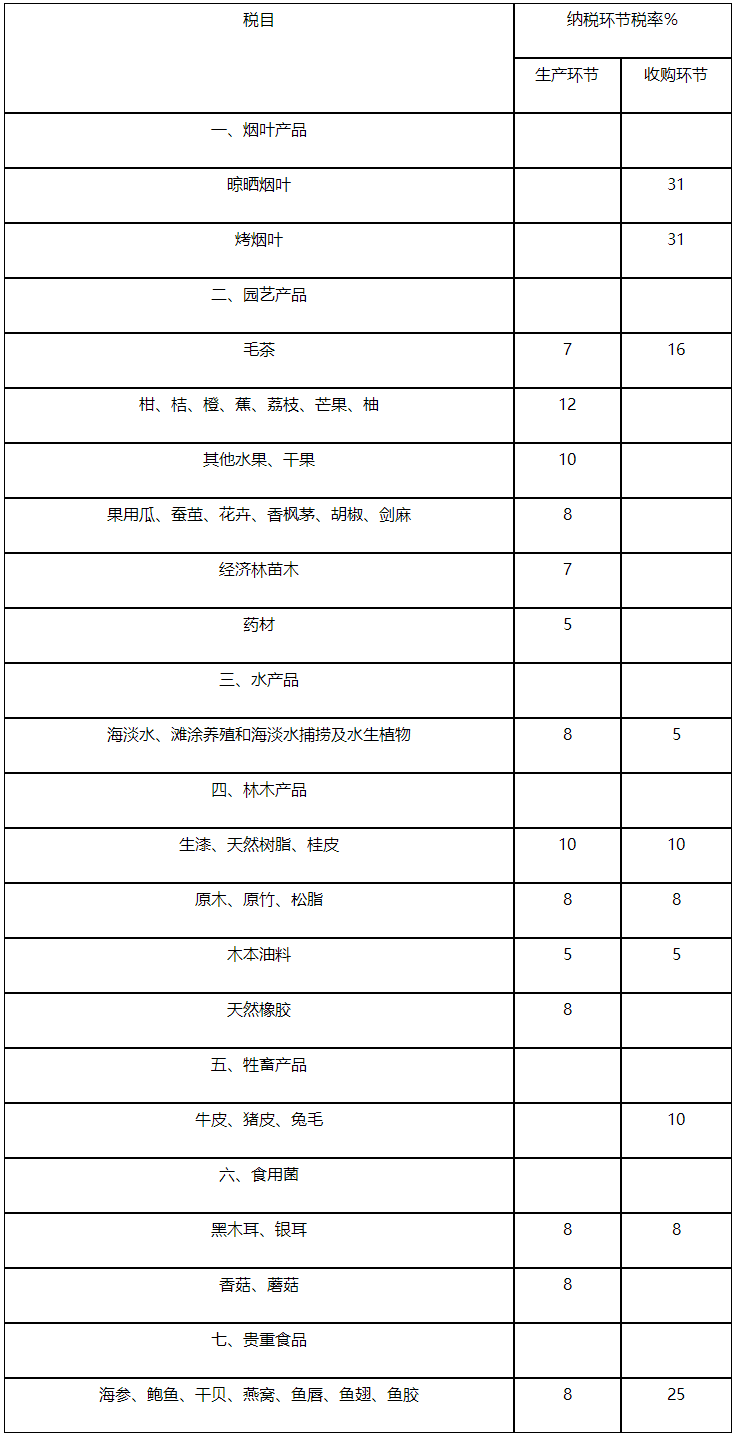

第四条 全省统一的农业特产税税目、税率(具体见附表)及纳税环节依照本办法规定进行,并在生产纳税环节按正税税额的10%征收地方附加:

(一)生产毛茶的单位和个人适用税率为7%,收购的单位和个人适用税率为16%;

(二)养殖和捕捞水产品的单位和个人适用税率为8%,收购单位和个人的适用税率为5%;

(三)海参、鲍鱼、干贝、燕窝、鱼唇、鱼翅、鱼胶产品的生产单位和个人适用税率为8%,收购单位和个人适用税率为25%;

(四)生产和收购原木、原竹、生漆、天然树脂、桂皮、木本油料、黑木耳、银耳产品的单位和个人按适用的同一税率纳税;

(五)收购烟叶的单位和个人适用税率为31%,收购牛皮、猪皮、兔毛的单位和个人适用税率为10%;

(六)生产其他应税产品的单位和个人按附表的适用税率执行。

国务院和财政部规定以外的个别税目、税率的调整和经省财政厅批准征收的农业特产税的税率,省人民政府授权省财政厅决定;税率在5%—20%的幅度内规定。

第五条 农业特产税的应纳税额,按照农业特产品实际收入或农业特产品收购所支付的金额和规定的税率计算征收,农业特产品实际收入和收购所支付的金额以人民币计算:

(一)农业特产品实际收入,由当地财政机关按照农业特产品实际产量和国家规定的收购价格或市场收购价格计算核定。计算公式为:

农业特产品实际收入=实际产量X收购价格;

(二)农业特产品收购支付的金额,按照农业特产品实际收购量和国家规定的收购价格或实际收购价格计算核定。计算公式为:

农业特产品收购所支付金额=实际收购量X收购价

(三)对应税未税农业特产品连续加工的产成品,折成原产品的实际收入征税;

(四)收购烟叶,凡在收购环节由收购单位支付的从购货方取得的一切收入(含价外收入和其他各种补贴性收入),无论在财务上如何处理,均应计入收购金额征税;

(五)在农业税计税土地上生产农业特产品的,农业税照征,计算缴纳农业特产税时将农业税扣除。

个别农业特产品实际收入计算核定方法,由省财政厅另行规定。

第六条 农业特产税的减税、免税:

(一)农业科研机构和农业院校进行省、市、县科委立项的科学试验所取得的农业特产品收入,在试验期间准予免税;

(二)对在新开发的荒山、荒地、滩涂、水面上生产农业特产品的,自有收入时起1至3年内准予免税;

(三)对老革命根据地、少数民族地区、边远地区及其他地区中温饱问题尚未解决的贫困农户(按省有关规定标准掌握),纳税确有困难的,准予免税;

(四)对因自然灾害造成农业特产品歉收的,酌情准予减税、免税。

农业特产税的减税、免税,由纳税人提出申请,经当地财政机关审核,每个纳税人当年累计减免税额5万元下的,报县财政机关批准后执行;5万元以上10万元以下的,报市财政机关批准后执行;10万元以上的,报省财政厅批准后执行。

第七条 农业特产品的纳税义务发生时间为农业特产品收获、出售的当天。

第八条 纳税人应当自纳税义务之日起,向当地财政机关申报纳税。纳税人未如实申报农业特产品实际收入的,由当地财政机关核定征税。具体缴纳税款期限,由财政机关确定,但最长不能超过30日。

第九条 农业特产税由生产单位和个人缴纳的,原则上在农业特产品生产地缴纳,经查实确未征税的可在销售地补征;由收购单位和个人缴纳或代扣代缴、代收代缴的,在收购地缴纳。

第十条 根据实际情况可实行如下征收方法:

(一)凡是帐票健全,能正确反映和提供有关纳税资料的单位和个人,实行查帐征收;

(二)非查帐征收的单位和个人,生产、销售农业特产品的实行定产或定期定额征收,收购农业特产品的实行查定征收或查验征收;

(三)对漏征的应税农业特产品实行市场稽查补征。

第十一条 农业特产税由财政机关征收。

第十二条 经县级财政机关决定或批准,可以委托有关单位代征农业特产税,并发给委托代征证书。委托代征证书由省财政厅统一制定格式。受委托单位应按照代征证书的要求,依法代征税款,并将税款按规定时间上缴当地财政机关。

第十三条 农业特产税征收票证由省财政厅统一格式、编号和印制。各级征收机关必须建立健全征收票证的管理制度。

第十四条 农业特产税的征收管理,依照本办法执行;本办法未尽事宜,参照《中华人民共和国税收征收管理法》及其实施细则的有关规定执行。

从1994纳税年度起,农业特产税按照本办法征收。

本办法由省财政厅负责解释。

本办法自发布之日起施行。原我省征收农林特产税和关于农林牧水产品征税的规定同时废止。

附:

农业特产税税目、税率表

手机阅读

下载、打印